فردای اقتصاد: طی سال ۲۰۲۲ نرخ بهره سیاستی فدرالرزرو (در نقش بانک مرکزی ایالات متحده) ۴.۲۵ درصد و نرخ بهره سیاستی بانک مرکزی اروپا ۲.۵ درصد افزایش یافت. این افزایشها که نسبت به نرخهای بهره در کشورهای توسعهیافته رقمهای بسیار بالایی هستند، در پی موجی از رشد تورم در این کشورها رخ دادند. سیاستگذاران پولی کوشیدند انحراف تورم از تورمهای هدفشان را با افزایش نرخ بهره و در نتیجه مهار تقاضا در اقتصاد پاسخ دهند. سیاست پولی این کشورها تأثیرات مهمی روی اقتصاد خود این کشورها و همچنین اقتصاد جهانی دارد. از این رو یکی از سوالات مهم درمورد پیشبینی اقتصاد دنیا در ۲۰۲۳ این است که سیاست بانکهای مرکزی به کدام سمت خواهد رفت. اکونومیست اخیراً در گزارشی چشمانداز سیاست پولی دنیا در سال جدید میلادی را ترسیم کرده است.

اگرچه احتمالاً تورم در سال ۲۰۲۳ به تدریج کاهش خواهد یافت، اکونومیست پیشبینی میکند که نرخهای بهره برای مدتی در اوج باقی بماند -حداقل تا اواسط سال ۲۰۲۴- که پیامدهای مهمی بر رشد تولید ناخالص داخلی، بازده اوراق قرضه، نرخ ارز و ریسکهای اقتصادی در هر دو منطقه اروپا و ایالات متحده و در سطح گستردهتر بر اقتصاد جهانی خواهد داشت. همچنین انتظار میرود فدرال رزرو و بانک مرکزی اروپا بتوانند تورم را بدون ایجاد یک رکود عمیق جهانی مهار کنند، اما کماکان ریسکهای زیادی وجود دارند.

فد به دو دلیل سرعت افزایش نرخ را کم میکند

فدرالرزرو پس از چهار افزایش پیاپی ۰.۷۵ واحد درصدی در نرخ بهره، بالأخره در پایان سال میلادی گذشته میزان افزایش را به ۰.۵ واحد درصد کاهش داد. اکونومیست به دولیل فکر میکند که این نهاد سیاستگذار به کاهش سرعت افزایش نرخها ادامه خواهد داد؛ اول این که تورم نقطه به نقطه سالانه روندی نزولی را طبق پیشبینی طی خواهد کرد، به ویژه همراه با کاهش تورم هزینههای مسکن که از افزایش نرخ بهره تأثیر خواهند پذیرفت.

نکته دوم این است که علایم فشار به خانوارها به ویژه کمدرآمد بروز بیشتری خواهد یافت که باعث میشود فدرالرزرو سیاست خود را تعدیل کند. با آن که مصرف آمریکاییها هنوز نیفتاده، اما پساندازشان به شدت کم شده و به ۲.۲ درصد درآمد خالصشان کاهش یافته است. در حالی که این نسبت پیش از کرونا حدود ۷.۶ درصد بوده است.

به هر صورت فدرالرزرو با شدت کمتری نرخها را بالا خواهد برد و سپس مدتی در اوج نگه خواهد داشت تا در نهایت مطابق با پیشبینی گزارش، فصل سوم ۲۰۲۴ نخستین کاهش را در نرخ بهره سیاستی اعمال کند.

واحد اطلاعات اکونومیست انتظار دارد که ایالات متحده در نیمه اول سال ۲۰۲۳ همزمان با افت مصرف خانوارها، رکود خفیفی را تجربه کند. به دلیل بهبود اندک در نیمه دوم، پیشبینی شده که رشد سالانه نهایتاً به ۰.۲ درصد در سال ۲۰۲۳ کاهش یابد.

در رابطه با وضعیت نسبی دلار و یورو، با توجه به این که تورم در آمریکا زودتر از اروپا شروع به کاهش کرده و در نتیجه آن اختلاف نرخ بهره آمریکا با اروپا در حال کاهش است، این انتظار وجود دارد که روند آرامی از تضعیف دلار در پیش باشد؛ خلاف روندی که در سال ۲۰۲۲ رخ داد و تحت تأثیر زیادشدن اختلاف نرخ بهرهها در آمریکا و اروپا، ارزش هر یورو را به حدود ۱ دلار پایین آورد.

ریسک رکود در اروپا

گزارش اکونومیست پیشبینی میکند بانک مرکزی اروپا نرخهای سیاستی خود را نهایتاً در ۱۲ ماه منتهی به ژوئن ۲۰۲۳ مجموعاً ۴ درصد افزایش بدهد، که بیش از دو برابر سرعت آخرین روند انقباض مهم در سالهای ۲۰۰۵-۲۰۰۸ است. این پیشبینی بیان شده که نرخهای بهره حداقل یک سال در این اوج باقی بماند و سپس اولین کاهش نرخ بهره در سه ماهه سوم سال ۲۰۲۴ اتفاق بیفتد، همزمان با فدرال رزرو. انتظار میرود تولید منطقه یورو در سال جاری متوقف شود (بدون رشد و افت)، اما تشدید سیاستهای پولی تهاجمی خطر رکود و بحران مالی را در میان اعضای منطقه یورو در سال ۲۰۲۳ افزایش میدهد.

نرخهای بهره بالاتر، هزینههای شرکتها را برای پرداخت سود بدهیهایشان افزایش میدهد، بهویژه برای شرکتهایی که سهم زیادی از بدهیشان همراه با نرخ بهره متغیر یا با سررسید کوتاه است. به ویژه شرکتهای مستقر در ایتالیا و اسپانیا نسبت به فرانسه و آلمان سهم بسیار بیشتری از بدهیهای با نرخ متغیر و کوتاهمدت دارند و بنابراین زودتر در معرض انقباضهای فعلی بانک مرکزی اروپا قرار خواهند گرفت.

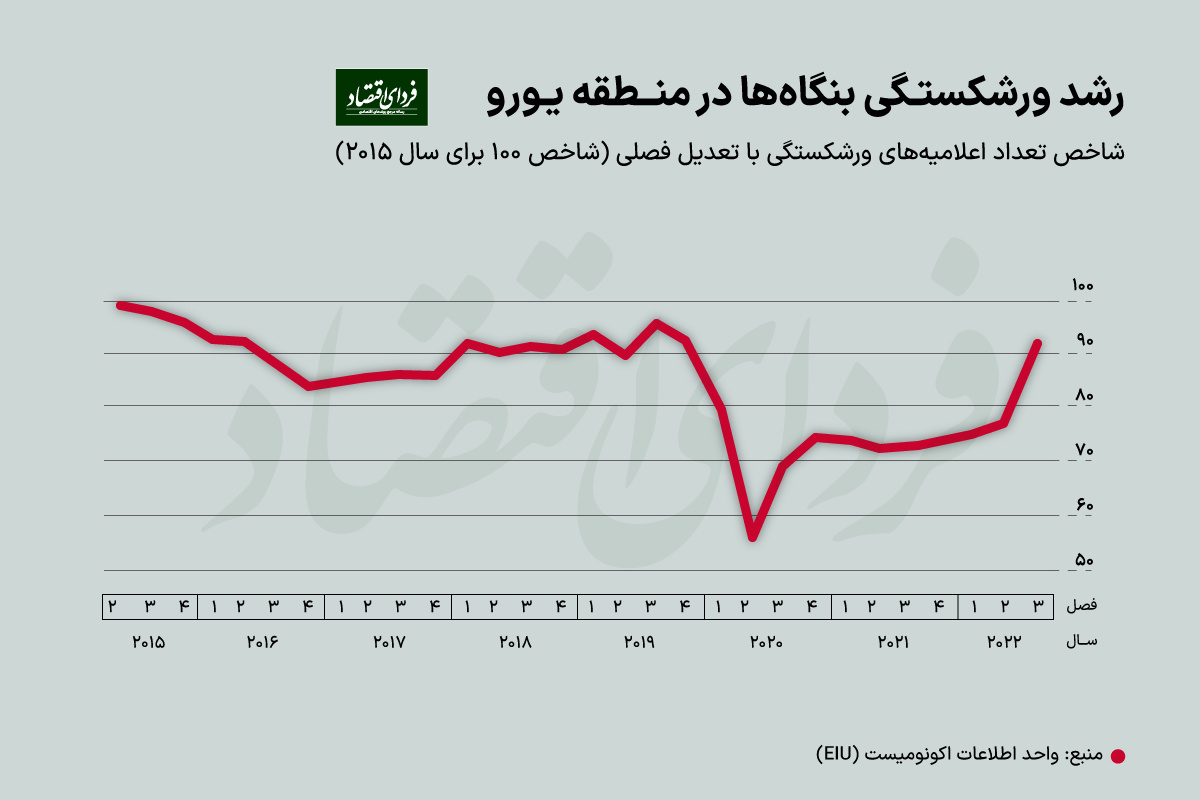

در سهماهه سوم سال ۲۰۲۲، تعداد اعلامیههای ورشکستگی در منطقه یورو به میزان ۱۹.۲ درصد نسبت به فصل قبل افزایش یافت و به سطوحی رسید که آخرین بار در سهماهه چهارم سال ۲۰۱۷ ثبت شده بود. نمودار بالا این وضعیت را نمایش میدهد. اکونومیست پیشبینی میکند در سال ۲۰۲۳ نکول بدهی شرکتها افزایش بیشتری داشته باشد. به ویژه که اقدامات حمایتی و سخاوتمندانه دولتها مرتبط با وضعیت همهگیری به تدریج برداشته میشود. اما به هر صورت انتظار میرود میزان ورزشکستگیها به سطوحی که در طول بحران مالی جهانی ۲۰۰۷-۲۰۰۹ مشاهده شد، نرسد.

پیامدهای سیاست پولی آمریکا و اروپا روی رشد اقتصادی جهان

گزارش واحد اطلاعات اکونومیست پیشبینی کرده انقباضهای پولی توسط فدرال رزرو و بانک مرکزی اروپا، دو بانک مرکزی بزرگ، از ایجاد رکود جهانی در سال ۲۰۲۳ پرهیز خواهد کرد. در واقع رکود اقتصادی در ایالات متحده و منطقه یورو در سال ۲۰۲۳ با رشد قویتر در جاهای دیگر، به ویژه چین، جبران خواهد شد. با این حال، خطرات قابل توجهی برای این چشم انداز وجود دارد که در درجه اول مربوط به تورم است. علیرغم کاهش نرخ تورم هسته، این نرخ در ایالات متحده و منطقه یورو همچنان بالاست (به ترتیب ۵.۷ درصد و ۵.۲ درصد در دسامبر). بانکهای مرکزی منتظرند تا قبل از توقف سیاستهای انقباضی، نشانههایی از ضعف بازار کار را ببینند، اما این نشانهها هنوز محقق نشده است. این موضوع، باعث افزایش این ریسک میشود که سیاستگذاران پولی در اوایل سال ۲۰۲۳، قبل از اینکه هر گونه ضعف بازار کار ظاهر شود، بیش از حد انقباض کنند، که منجر به رکود عمیقتر در اواخر سال میشود.

دومین جهش بالقوه در تورم هسته در ایالات متحده و منطقه یورو - که می تواند ناشی از جهش دیگر در قیمت جهانی کالاهای مرتبط با جنگ در اوکراین یا بازگشایی اقتصادی چین پس از لغو سیاست کووید صفر باشد - نیز می تواند باعث شود سیاست پولی تهاجمیتر از پیشبینی گزارش رخ دهد. سیاستهای پولی سختگیرانهتر توسط فدرال رزرو و بانک مرکزی اروپا باعث کاهش شدید قیمت داراییها و سقوط هزینههای مصرفکننده میشود که منجر به رکود عمیق جهانی خواهد شد. سایر بانکهای مرکزی هم در کشورهای توسعهیافته و هم در کشورهای نوظهور مجبور میشوند از این روند پیروی کنند.

یک ریسک اضافی می تواند از سوی بانک ژاپن (BOJ، بانک مرکزی ژاپن) باشد که تصمیمات سیاست پولی آن نیز برای سرمایهگذاران در سال ۲۰۲۳ قابل توجه خواهد بود. اگر سیاستهای این نهاد باعث جذب سرمایه ژاپنیها از بازارهای خارج از کشور به اوراق قرضه دولتی ژاپن و سایر داراییهای مبتنی بر ین شود، میتواند هزینههای استقراض را به ویژه در ایالات متحده و منطقه یورو زیاد کند و در نتیجه خطر رکود جهانی را افزایش دهد.

تبادل نظر